有些投資人總能挑中像台積電(2330)這樣的贏家,而其他人卻誤踩群創(3481)的陷阱?答案是基本面分析——這就像一副透視眼鏡,幫你看穿股價背後的企業真相。在台股這場財富馬拉松中,基本面分析從獲利性、安全性、價值評估和成長性四大面向,讓你精準選股,避開風險,找到像台積電這樣的穩健巨擘!讓我們用財報數據,開啟你的財富之旅!

以下將會用上面提到的四個項目跟大家做說明

1. 獲利性分析:企業賺不賺錢?三大數字告訴你

1.1 利潤比率:營收高不代表賺得多

營收只是門面,毛利率、營業利潤率和淨利率才是真相。台積電(2330)2024年毛利率53.1%、淨利率38.6%,遠超半導體業平均(40%和25%),堪稱台股的「賺錢機器」。反之,若一家公司毛利率下滑,營收再高也可能是空殼。專注利潤比率,挑出真會賺錢的企業!

1.2 營運周轉天數:賣得快,收錢也要快

賺錢要快,現金更要快進帳!存貨周轉天數、應收帳款周轉天數和應付帳款周轉天數衡量營運效率。統一超(2912)2023年存貨周轉天數僅25天,低於零售業平均40天,商品快速變現,像台股的「快手俠」。但若應收帳款周轉天數過長(超90天),可能有壞帳風險。選股時,挑周轉天數短的企業!

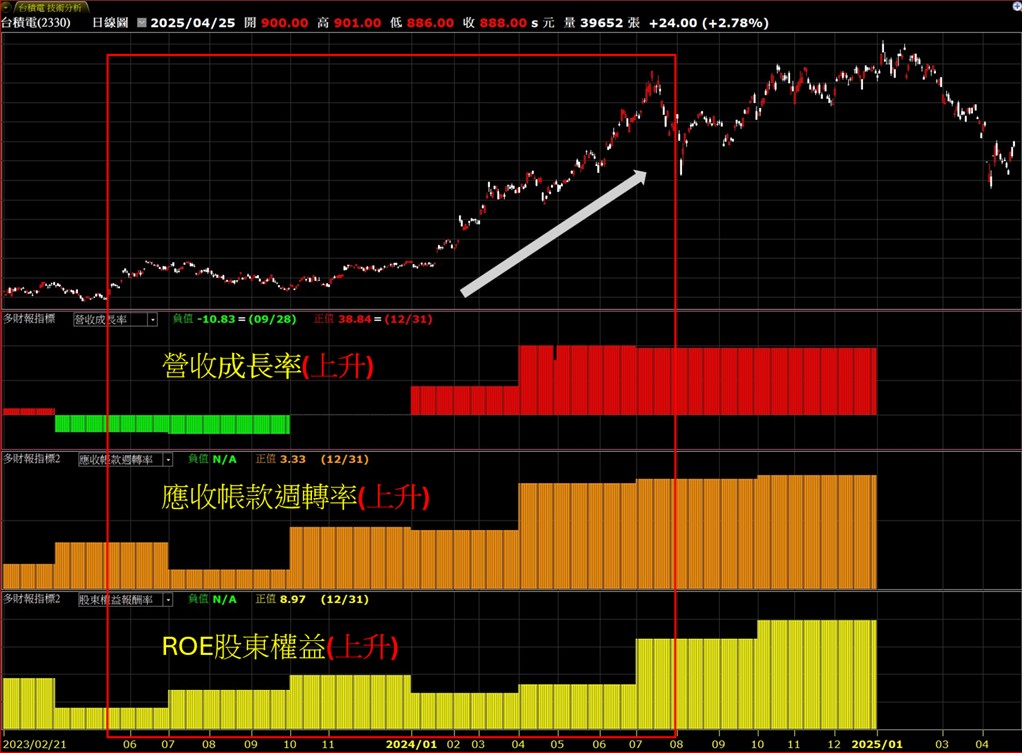

1.3 股東權益報酬率:巴菲特的選股祕訣

股東權益報酬率(ROE) = 淨利 ÷ 股東權益,是巴菲特最愛的指標。大立光(3008)2023年ROE達20.5%,遠超光學業平均10%,像台股的「金雞母」。但若ROE靠高負債撐起,比如某公司ROE 18%但負債比率80%,風險暗藏。結合ROE與負債比率,選ROE連年超15%的穩健好股!

2. 安全性分析:財務健康,挑出真材實料的好公司

2.1 負債品質:看清企業的債務壓力

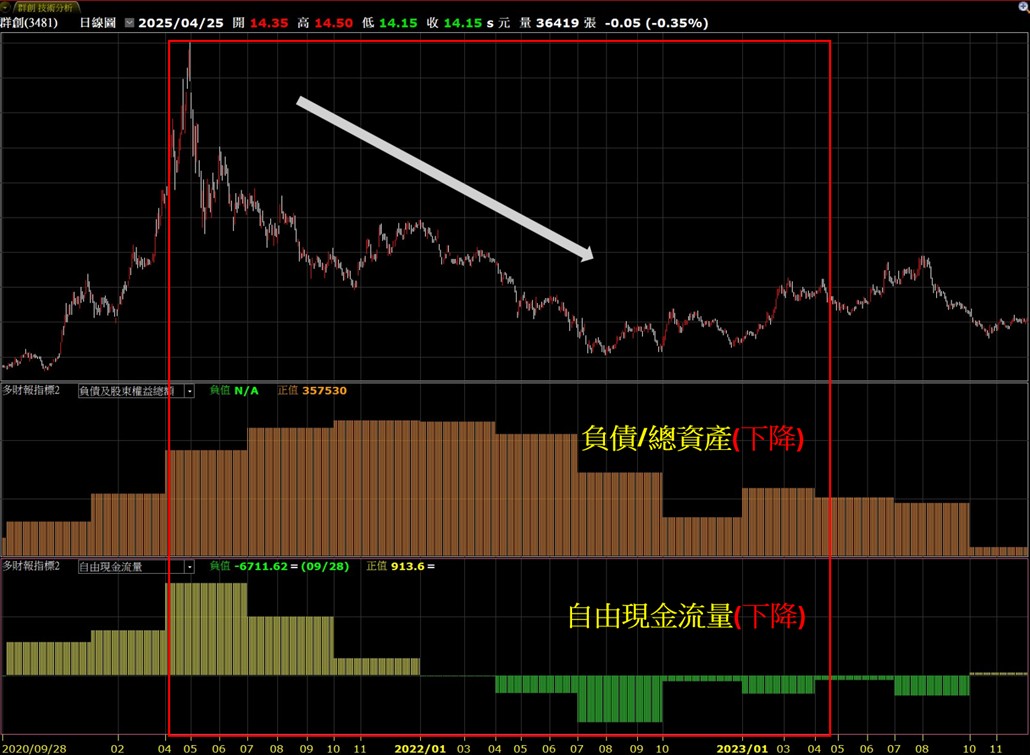

負債比率(總負債 ÷ 總資產)和流動比率(流動資產 ÷ 流動負債)是關鍵。台積電2024年負債比率僅31%,流動比率2.0,穩如台股的「鋼鐵人」。反之,群創(3481)負債比率高達65%,短期借款占比重,債務壓力沉重。選股時,挑負債比率低於50%、流動比率超1.5的公司!

2.2 自由現金流:賺錢還是燒錢?

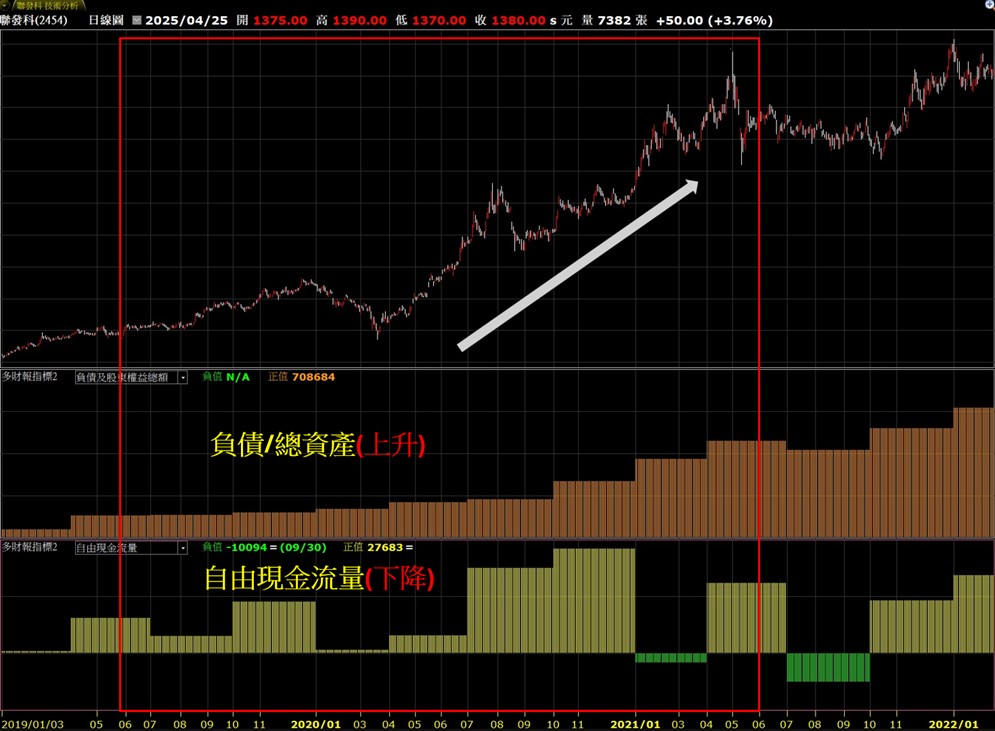

自由現金流(FCF) = 營業現金流 – 資本支出,是企業的「現金奶牛」。聯發科(2454)2023年FCF約1200億元,支持研發與股利,堪稱台股的「聚寶盆」。但若某公司連三年FCF為負,就像「無底洞」,靠融資度日。選擇FCF正向且成長的標的,確保長期穩健!

3. 價值評估: 股價高低難判斷?價值評估幫你找到買進時機

3.1 本益比:判斷股價貴不貴

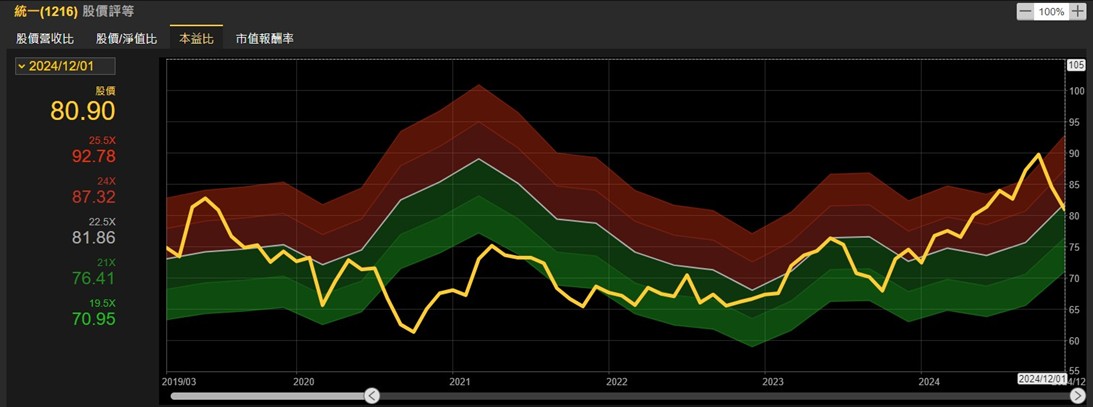

本益比(P/E) = 股價 ÷ 每股盈餘,衡量股價是否划算。統一(1216)2024年P/E約22倍,略高於食品業平均18倍,但穩定獲利支撐估值,像台股的「穩健貴族」。若某公司P/E僅10倍且獲利成長,可能是「淘金股」。但P/E過低也要小心,搭配其他指標確認!

3.2 自由現金流:賺錢還是燒錢?

股價淨值比(P/B) = 股價 ÷ 每股淨值,適合評估波動產業。中鋼(2002)2024年P/B僅0.8,負債比率低於40%,股價低於清算價值。若P/B超3,像某些高估科技股,可能有泡沫風險。

4. 成長性分析:緊盯淨利,抓住賺錢機會

4.1 淨利年增率:確認獲利真成長

淨利年增率顯示企業賺錢能力是否提升。世芯-KY(3661)2024年淨利年增30%,高於營收年增20%,像台股的「成長火箭」。但若淨利年增率低於營收(例如營收增20%,淨利僅增5%),如某些傳統製造業,可能面臨成本或競爭壓力。挑選淨利年增率高的企業,抓住成長契機!

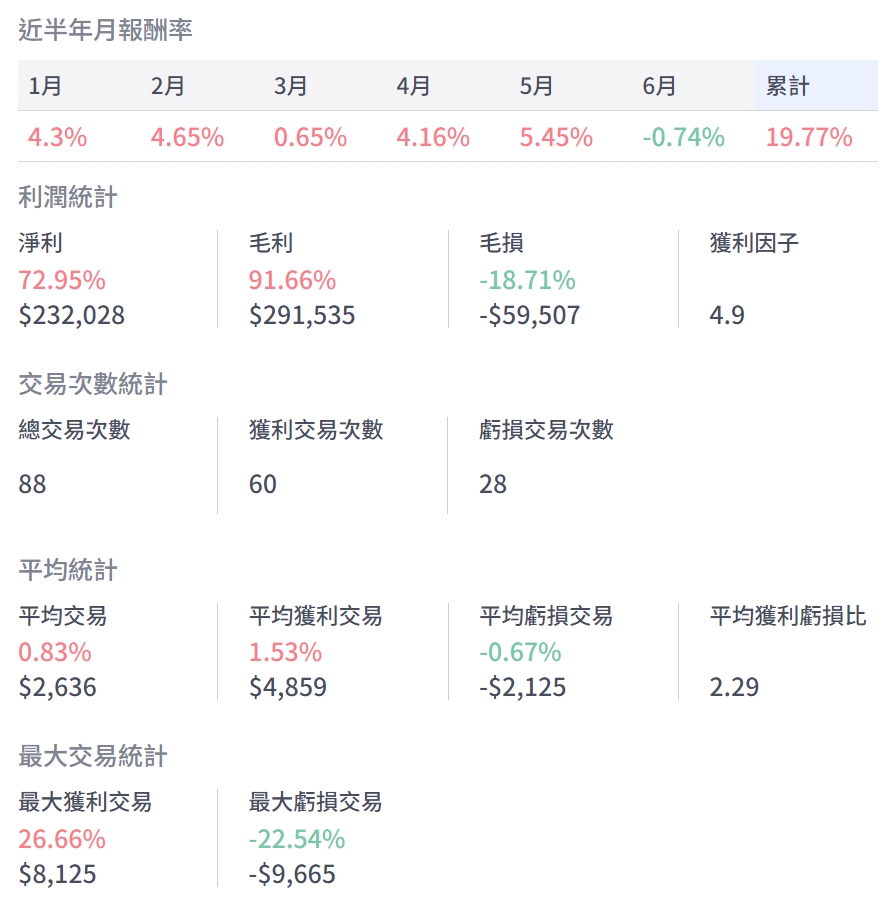

5. 結語:基本面分析策略實際回測數據

基本面分析被視為台股投資的指南針,因為它從多個面向全面評估股票價值:通過獲利性檢視企業的賺錢能力,透過安全性確保財務穩健,從價值評估中挖掘低估的買點,並從成長性捕捉未來的潛力。在這個交易策略中,基本面分析發揮了關鍵作用,幫助篩選出具備長期成長潛力的標的,避免盲目追逐短期波動的風險。這也解釋了為何策略能達成931.60%的期間總報酬率,遠超市場加權指數,特別是在2023年後成功捕捉顯著上漲行情。同時,基本面分析能預警市場環境的變化,例如獲利衰退或產業轉向,讓投資者及時調整策略,降低回撤風險,進而提升長期表現的穩定性。

5.1 回測設定

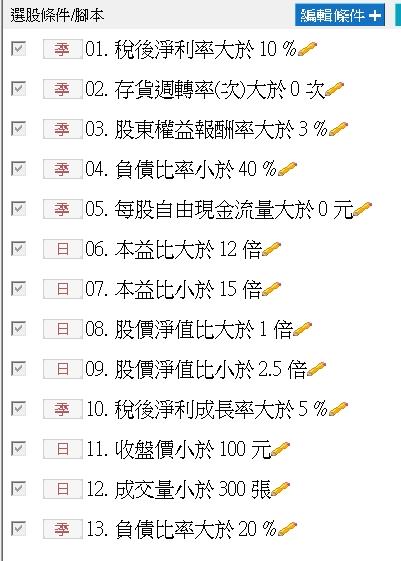

根據上面的基本面說明,把大部分條件就加入了選股條件,並增加了價格與成交量的限制

而在回測設定,只選用上櫃股,且持有期為20天

5.2 選股回測結果

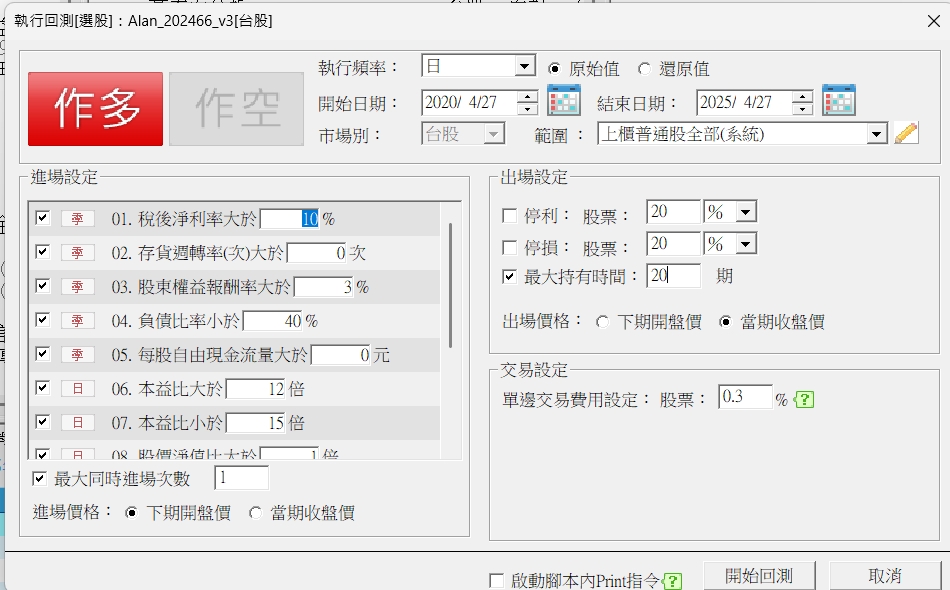

以下為回測2020/4/27到2025/4/27,五年的回測結果,進場後只持有20天,勝率能達到接近六成,算是不錯了

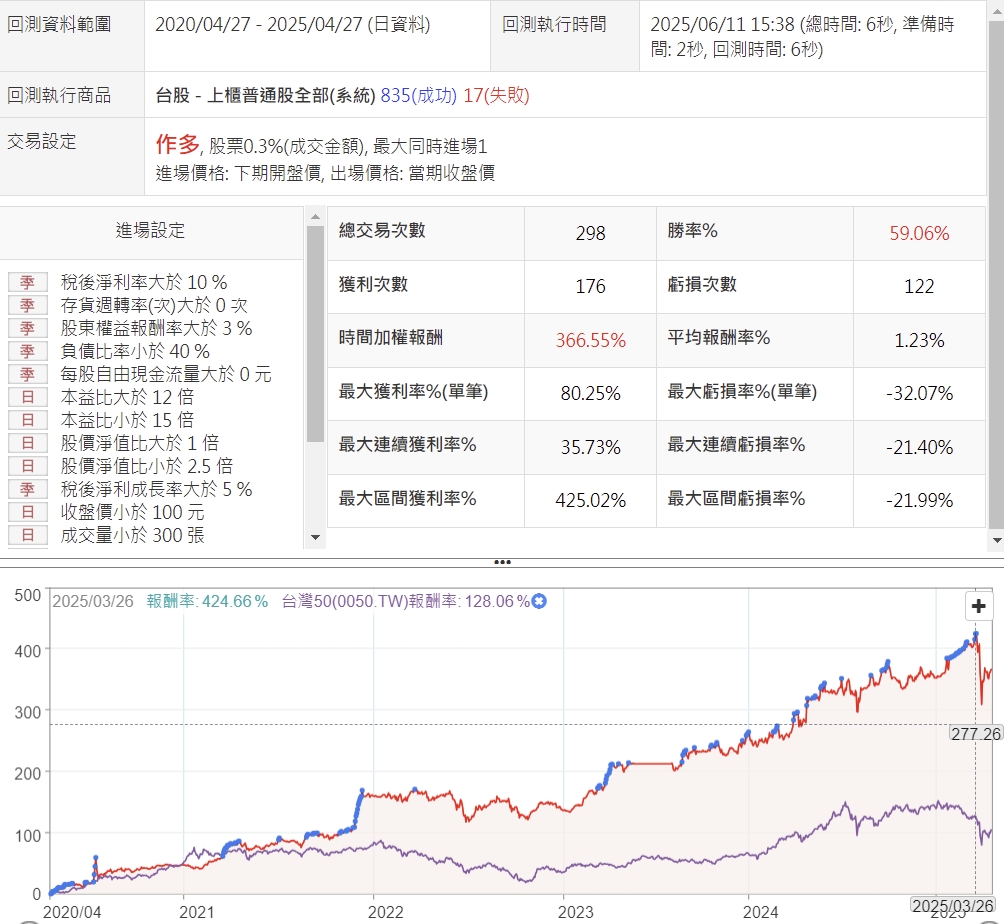

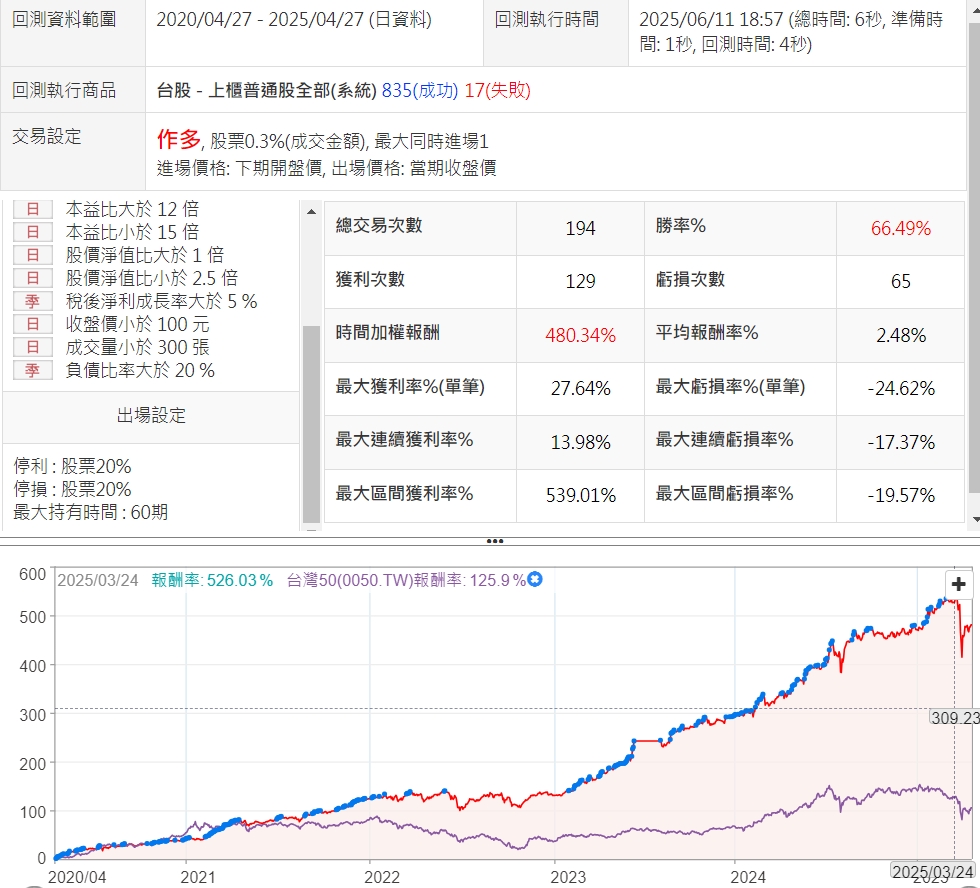

同樣的參數,如果是持股60天,並且加入停損利20%,整個報酬曲線更平順且報酬率更高,而且最大區間虧損也比之前低,不到20%

5.3 積木回測結果1

這樣的策略如果單買一張實際績效會如何呢? 我們可以使用積木來回測,如下圖,大家應該會比較注意到2022年4~7月有較大的虧損,從交易明細來看,那陣子有較多股票是虧損出場,且多是$50以上的股票,而獲利的股票,多只有賺一點,以2022年大盤不好的情況下,應該是滿正常的,排除2022年這一段,我是覺得績效曲線都還滿平順的。

5.4 積木回測結果2

從樣的條件,但是價格限制在$50以內,報酬曲線就非常漂亮了,最大拉回只有12.89%,而且近半年的績效高達19.77%,四月是賺的,而且現在還在創高,真的有點厲害,比較可惜就是交易次數少

![[VIP] XQ版RS相對強弱PR指標](https://cdn.aplus.trading/wp-content/uploads/2024/11/a-captivating-illustration-of-the-relative-strengt-t0oo_72pQ6-5mpJuqSoDQ-h1cSwJr9Qv-Gwfy41ebhgw-870x570.jpeg)

![[VIP]用彼得林區邏輯 + XQ 選股中心打造成長型策略](https://cdn.aplus.trading/wp-content/uploads/2025/07/a-captivating-modern-digital-illustratio_7OaYIF8kT4aUUDGs6AJjBw_tLDjMWjvSXWPG5ycIUliAg-870x570.jpeg)

![[VIP] 短線策略8-月營收創高策略](https://cdn.aplus.trading/wp-content/uploads/2025/11/cover-150x150.jpg)