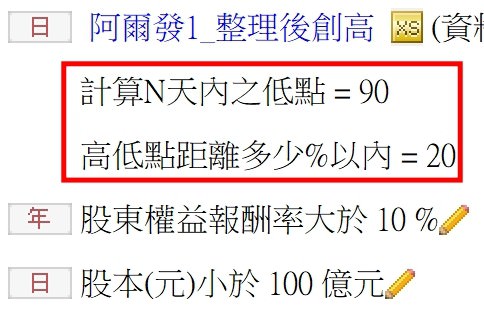

XQ最近提供的阿爾發系列,主要在尋找一些長期回測起來不錯的單一條件,這也是我很喜歡的一種策略開發方式,找出一個長期有效的單一條件,然後再去優化,這樣策略簡單、乾淨,對於未來的市場變化,適應能力應該會較佳,阿爾發系列1,主要條件是尋找突破一段震幅較低的區間,原本回測結果就很不錯了,增加了價格區間跟停損利範圍,就更完美了

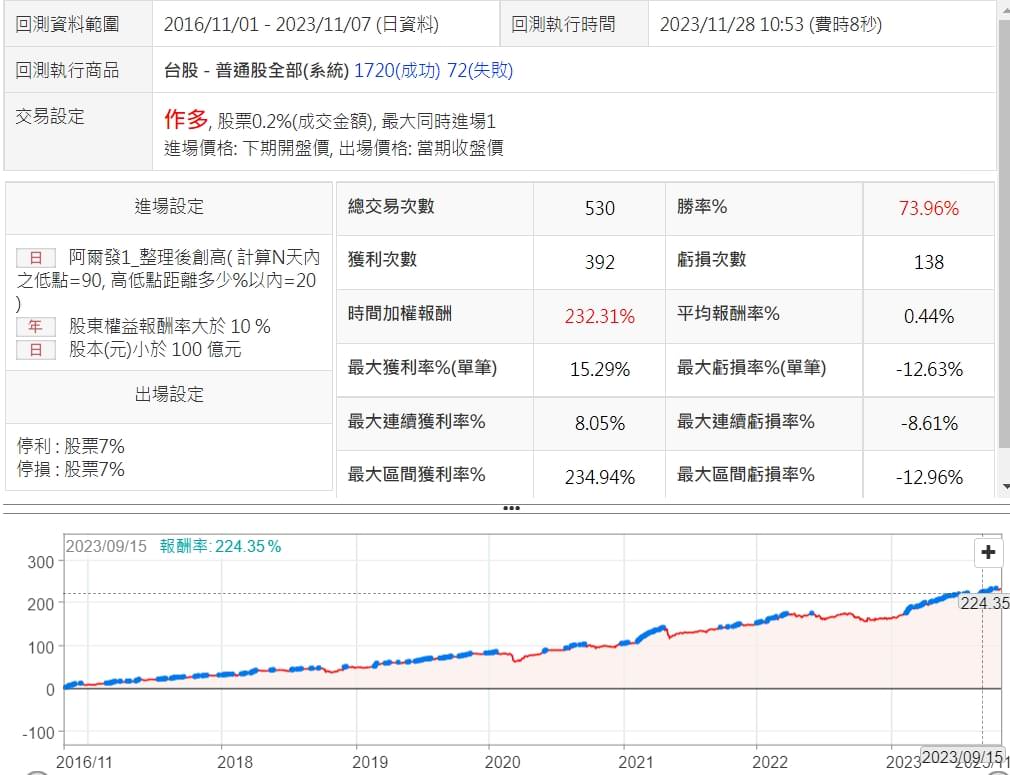

原文回測

原文內用到震幅區間、計算振福的時間長度兩個條件,但參數都是固定的,為方便回測、優化與紀錄,我們把兩個條件都變成input值

以上面的參數回測,可以得到跟原文一樣的回測結果,看起來似乎是非常不錯

運用量化積木做回測,看看實際損益,最大投入金額為306萬,但獲利只有22.41%,這個報酬率有點低,而且用量化積木分開一年年回測,2021、2023所需要的最大資金都超過300萬,其他年份也都要100萬以上,可見,這個策略,時不時會需要較大的資金

調整停損利

將停損利調整為30%,用量化積木回測的結果是很不錯的,勝率達到87.82%,報酬率也提升到50%, 雖然這跟2020、2021、2023股市一路上漲有很大的關係,但觀察2022年大盤表現不佳的情況下,這個策略依然是能更持續獲利創高,可見這個策略應該還是能適應不同股市狀況的

不過,這個策略的問題就是需要的資金有點高的,比較不適合一般人來操作,需要再做些調整

價格區間調整

由於上面的策略需要資金過高,因此,這邊嘗試將價格做個限制,經過一番測試後,價格限制在40~60、停損利30%時,報酬率可以高達73.91%,換算一年也大約有18%了,不過這個組合交易次數較少,一年不到20次,但以長期持有來說,20檔股票也算多了,如果你覺得交易次數太少,可以將價格區放大到40~80,或40~70,回測績效都還是不錯的

檔案下載

警語

投資有賺有賠,本文僅分享量化研究與過去歷史統計數據的結果,不保證資料的正確性,更不保證未來的表現,僅做為策略開發學習之用,並不涉入任何投資建議,請勿直接串接下單。讀者應當自行進行完整的研究,並在做出任何投資決策前,理性評估,為自己負責。

![[VIP] XQ版RS相對強弱PR指標](https://cdn.aplus.trading/wp-content/uploads/2024/11/a-captivating-illustration-of-the-relative-strengt-t0oo_72pQ6-5mpJuqSoDQ-h1cSwJr9Qv-Gwfy41ebhgw-870x570.jpeg)

![[VIP]用彼得林區邏輯 + XQ 選股中心打造成長型策略](https://cdn.aplus.trading/wp-content/uploads/2025/07/a-captivating-modern-digital-illustratio_7OaYIF8kT4aUUDGs6AJjBw_tLDjMWjvSXWPG5ycIUliAg-870x570.jpeg)

![[VIP] 短線策略8-月營收創高策略](https://cdn.aplus.trading/wp-content/uploads/2025/11/cover-150x150.jpg)

查理哥您好

想請教我有發現滿多策略回測時,都是採固定%數的停損利以便知勝率

若實際應用時也是按回測採用的停損利%數去做交易嗎?

還是會拉大賺賠比? 例如停利14%/停損7%之類的?

停損利的調整,在回測上肯定會影響績效,甚至有人加上移動停利,但我策略比較多,習慣都用固定的停損利方式,這樣也方便觀察出場是否有問題,停損利的設定,很大的因素還是要取決於交易者,以停損利30%為例,就有很多人無法接受這麼大的停損,且停利30%常常要等很多,很多人也不願等待,但我覺得很OK,所以你必須要找到適合自己的停損利,也要搞懂自己的策略在做啥,不然遇到虧損時,你可能就對策略沒信心了

感謝回覆! 沒想到真可以用固定停損利下去交易

我再來慢慢研究,若有問題再跟您請教,感謝 !